Comment les chargeurs d’Uber Freight ont navigué dans un marché mou

Par : Mazen Danaf, scientifique appliqué chez Uber Freight

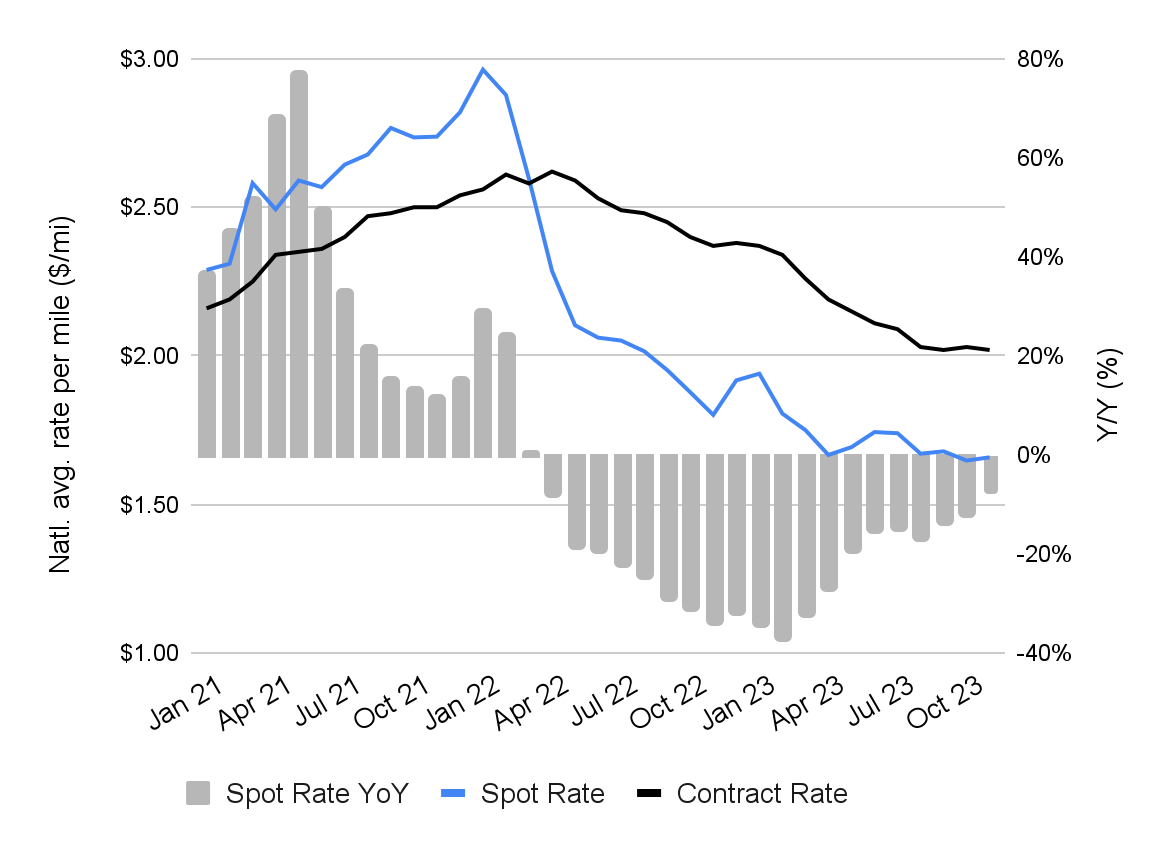

Nous sommes au tout début de l’année 2024 et, jusqu’à présent, le marché est mou, comme l’année dernière. En 2023, les taux au comptant ont chuté d’environ 21 % par rapport à leurs niveaux de 2022, et les taux contractuels ont baissé de 15 %. Si la stagnation de la demande n’a pas été une bonne nouvelle pour la plupart des chargeurs, elle a permis aux professionnels de la chaîne d’approvisionnement de souffler un peu, tout comme l’offre excédentaire persistante, ce qui a entraîné une baisse des tarifs et une hausse des niveaux de service. Certains chargeurs ont cherché à réaliser des économies, en particulier sur le marché spot, tandis que d’autres ont choisi de donner la priorité au service et aux relations avec les transporteurs en prévision du prochain marché tendu.

Ce marché tendu pourrait arriver en 2024. Qu’est-ce que cela signifie pour vous ? Tout dépend de la manière dont vous abordez le marché mou de 2023.

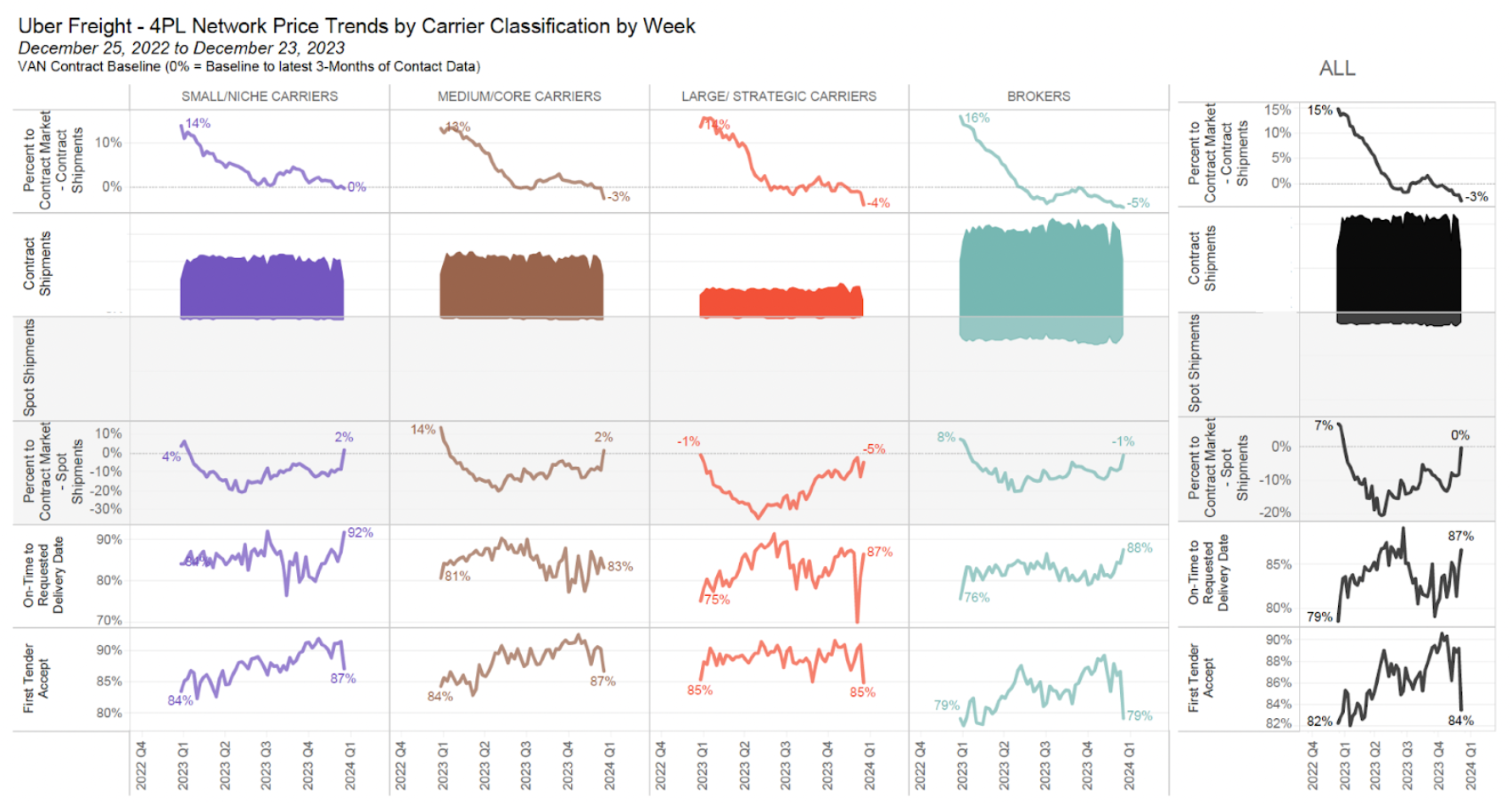

En utilisant notre vaste ensemble de données sur les chargeurs de camions aux États-Unis, nous avons développé un modèle basé sur les données pour classer les chargeurs en cinq personas, en fonction de la façon dont ils naviguent sur le marché souple en termes de coûts, de guides d’acheminement et de niveaux de service. Nous résumons ci-dessous les principaux indicateurs de performance de chaque persona de chargeur et nous examinons ce que leur stratégie 2023 pourrait signifier pour l’année à venir.

Le stratège

Taille de l’expéditeur : Grand (18% des expéditeurs de TM d’Uber Freight)

Ces chargeurs ont choisi de privilégier les partenariats à long terme avec des transporteurs importants et stratégiques. Ils l’ont fait en réduisant leur volume de courtage et en diminuant le nombre de transporteurs pour se concentrer sur les grands opérateurs historiques et les partenaires stratégiques, chacun d’eux transportant en moyenne un millier de chargements par an pour ces chargeurs. En 2023, ils ont donné la priorité au service et se sont peu appuyés sur le marché au comptant. En moyenne, les expéditions spot-FAM ne représentaient qu’environ 6 % de leur volume. Leur taux moyen d’acceptation du premier appel d’offres a augmenté de manière significative, passant de 80 % en 2022 à 92 % en 2023. Bien qu’ils se soient concentrés sur le service, ces chargeurs ont tout de même réalisé d’importantes économies, avec une moyenne de 14 cents par mile sur les tarifs de transport de lots complets*.

The Economist

Taille de l’expéditeur : Grande (38%)

Ces derniers étaient plus soucieux des coûts que le premier groupe. Ils ont pu réaliser des économies plus importantes tout en améliorant modérément le service. Ils ont davantage fait appel au marché spot (environ 9 % de leurs expéditions) et ont pu réduire leurs tarifs de 0,18 $/mille.* Leur ALE est passé de 81 % en 2022 à 89 % en 2023. Ils ont fait appel à des courtiers pour près de la moitié de leurs chargements, et à des petits et moyens transporteurs pour l’autre moitié.

L’opportuniste

Taille de l’expéditeur : Petit-Moyen (7%)

Ces petits et moyens chargeurs ont pu réaliser les meilleures économies en exploitant de manière agressive le marché au comptant et les réseaux de courtiers, auxquels ils ont eu recours pour les trois quarts de leurs expéditions. Contrairement à d’autres chargeurs, ils ont augmenté leur part de fret spot d’environ 28 % en 2022 à 43 % en 2023, afin de bénéficier de l’écart important entre les taux spot et les taux contractuels. Alors que tous les autres groupes ont réduit la part des courtiers dans leurs réseaux globaux, ces chargeurs agressifs ont augmenté leur part de 10 % et ont réduit leur dépendance à l’égard des grands transporteurs, qui se sont opposés à des réductions de coûts agressives. Ces chargeurs n’étaient pas aussi sensibles au service et ont obtenu l’ALE le plus bas de tous les groupes, avec seulement 68 %, ce qui représente tout de même une amélioration de 15 % par rapport à l’année dernière.

L’homme fort

Taille de l’expéditeur : Petit-Moyen (29%)

Comme le groupe ci-dessus, ces petits et moyens chargeurs ont fait appel à des courtiers pour les trois quarts de leurs chargements et ont largement utilisé le marché spot (~23% de leurs expéditions). Toutefois, ils ont choisi de privilégier le service par rapport au coût, en réduisant légèrement la part des spots dans leurs réseaux à partir de 2022. Avec l’aide de courtiers, ces expéditeurs ont pu atteindre un taux impressionnant de 93 %, tout en réduisant leurs tarifs de transport par camion de 0,18 $/mille à partir de 2022*.

Le traditionaliste

Taille de l’expéditeur : Petit-Moyen (7%)

Ces chargeurs entretenaient des relations étroites avec des transporteurs de niche et de petite taille, qui fournissaient des services dédiés ou garantissaient des niveaux de service élevés. Comme ces transporteurs de niche fournissaient les trois quarts de la capacité nécessaire, ces chargeurs n’ont pas fait appel aux réseaux de courtiers. Ces chargeurs ont également tout misé sur le fret contractuel et n’ont fait appel au marché spot que pour 4 % de leurs chargements. Par conséquent, ils ont obtenu le plus haut niveau d’acceptation du premier appel d’offres de tous les groupes (~94%), mais ont réalisé les économies les plus faibles par rapport à 2022, avec seulement 0,10 $/mille.*

Comme prévu, les économies de coûts en 2023 sont fortement liées à l’utilisation par les chargeurs du marché au comptant et des réseaux de courtiers, et négativement liées au recours accru aux grands transporteurs stratégiques. Dans le même temps, les améliorations du niveau de service ont été fortement corrélées à la transition vers des transporteurs importants et stratégiques, et à la réduction de la base de transporteurs d’un chargeur pour la limiter à quelques transporteurs très performants.

Ce qui nous attend en 2024

Tous les groupes de chargeurs ont largement profité de la faiblesse du marché en 2023, soit en réalisant d’importantes réductions de coûts, soit en améliorant leurs niveaux de service, soit en combinant les deux. À l’aube de 2024, nous nous attendons à ce que la faiblesse du marché persiste au moins jusqu’au premier semestre de l’année. Toutefois, les perspectives sont plus incertaines au second semestre, où une reprise de la demande ou une contraction de l’offre peut inverser la tendance.

Lorsque cela se produit, les chargeurs qui choisissent de donner la priorité au service et aux relations stratégiques peuvent commencer à récolter les fruits de leurs investissements. D’autre part, ceux qui ont bénéficié de taux spot bas et négocié des contrats agressifs devraient commencer à planifier leur stratégie pour l’année à venir :

- Le stratège: Les partenariats stratégiques devraient offrir une certaine protection en cas de resserrement du marché, d’autant plus que ces chargeurs n’ont pas réalisé beaucoup d’économies. Bloquer les taux avec des contrats à long terme.

The Economist + The Stalwart: Se préparer à un éventuel retournement du marché. Examinez votre réseau et identifiez les zones de vulnérabilité au cas où le marché se resserrerait. Protégez-vous contre ceux qui utilisent des contrats à court terme ou des prix basés sur des indices. - L’opportuniste : Vous avez profité de la faiblesse prolongée du marché, mais il est temps de repenser votre stratégie. Surveillez de près les premiers indicateurs d’un changement de marché. Établir des relations avec les transporteurs ou les courtiers pour commencer à donner la priorité à la capacité plutôt qu’au coût.

- Le traditionaliste: La détérioration des niveaux de service ne suscite guère d’inquiétude, mais des économies pourraient encore être réalisées, surtout si le marché reste mou pendant une période prolongée.

Quelle que soit la stratégie adoptée par les chargeurs en 2023, la technologie devrait être un élément clé de la planification en 2024 et au-delà. Avec un TMS, les expéditeurs peuvent disposer en permanence d’une vue à 360 degrés de leurs opérations d’expédition. Cet outil permet d’identifier les possibilités de gagner du temps et de l’argent en rationalisant les processus, d’exploiter les analyses en temps réel pour repérer et atténuer les éventuelles interruptions de service, et bien d’autres choses encore.

Découvrez comment un TMS peut vous aider à expédier vos marchandises plus rapidement et plus intelligemment.

-Quelle que soit la taille de votre entreprise ou la quantité de fret que vous transportez.

Pour obtenir plus d’informations de la part des analystes d’Uber Freight sur l’année à venir, inscrivez-vous à notre

Q1 2024 Market Update & Outlook Webinar.

*Ces chiffres sont la conclusion d’études sur les données internes d’Uber Freight.